- dividend is een periodieke winstuitkering van een onderneming aan haar aandeelhouders

- mits geherinvesteerd kan dividend u helpen met het opbouwen van vermogen over de lange(re) termijn

- echter zijn er veel wetenswaardigheden die u kunnen helpen bij het maken van de juiste keuzes

Dividendrendement

Het eerste begrip dat u hoe dan ook moet kennen is dividendrendement. Dit is een verhouding die u precies vertelt hoeveel dividend u tegemoet kan zien bij het kopen van het aandeel. Het wordt berekend door het dividend te delen door de huidige koers en vervolgens te vermenigvuldigen met 100.

Voorbeeld:

Als u een aandeel heeft van €100,- wat een dividend van €5,- uitkeert heeft u een dividendrendement van 5/100 * 100 = 5%.

Het dividendrendement werkt omgekeerd evenredig aan de koers van een aandeel. Als de koers van een aandeel stijgt, daalt uw dividendrendement, aangezien u voor hetzelfde ingelegde bedrag nu minder aandelen kan kopen en dus ook minder dividend zal ontvangen. Wat dat betreft werkt dividendrendement een beetje als rente bij obligaties, waar de rente daalt als de koers stijgt en vice versa.

Echter moet u bij dividendrendement heel goed opletten; een hoog dividendrendement lijkt namelijk erg aantrekkelijk, maar schijn kan bedriegen. Bij hoge dividendrendementen is de koers van een aandeel immers meestal al ver gezakt omdat de markt geen vertrouwen meer heeft in de onderneming, waardoor het dividendrendement is gegroeid. Dit werkt dus eigenlijk net zoals bij obligaties, waar een hoge rentevergoeding duidt op weinig vertrouwen van de markt. Een dividendrendement van rond de 3% is normaal, boven de 5% al wat aparter en boven de 10% moet u zich ernstig op uw (potentiële) positie gaan bezinnen.

Payout-ratio

Het volgende begrip dat u moet kennen is ‘payout-ratio’. Dit is de verhouding die aangeeft welk percentage van de nettowinst van een onderneming richting de aandeelhouders vloeit. Deze dient als extra controle na het dividendrendement en kunt u berekenen door het divdend van de onderneming te delen door de nettowinst.

Voorbeeld:

Als een onderneming een nettowinst per aandeel maakt van €30,- en daarvan €3 uitkeert aan haar aandeelhouders is de pay-out-ratio (3 / 30 x 100 = 10%)!

Dividendgroei

De hoogte van de pay-out-ratio is afhankelijk van de winstgroei en prestatiegeschiedenis van een onderneming. Er zijn ondernemingen die al decennialang hun winstuitkeringen consistent weten te verhogen, zowel in absolute als relatieve termen. Deze staan ook wel bekend als ‘Dividend Aristocrats’. Een onderneming als The Coca Cola Company is een archetype ‘Dividend Aristocrat’; het bedrijf heeft al decennialang haar uitkering weten te verhogen, naast dat zij ook eigen aandelen inkoopt. Een dubbele beloning voor haar aandeelhouders dus!

Deze onderneming is echter alleen in staat dit te doen doordat zij al decennia al haar winsten herinvesteert in haar eigen bedrijfsvoering. De kans is daarom groot dat dit niet is gebeurd bij ondernemingen waarvan de aandelen met een hoog dividendrendement noteren, aangezien de markt dan aangeeft het niet te vertrouwen. In de meeste gevallen die ik heb meegemaakt werd het dividend daarna ook verlaagd of zelfs geschrapt. Voor de kenners: de vrije kasstroom was niet toereikend meer om deze uitkeringen te kunnen dekken.

Ex-dividend en betaalbaarstelling

Nog twee begrippen die u dient te kennen zijn ‘ex-dividend’ en ‘betaalbaarstelling’. ‘Ex-dividend’ staat voor de dag waarop het dividend zal worden uitgekeerd. Meestal wordt dit aan het begin van de handelsdag gedaan. De koers daalt op dat moment met de hoogte van de dividenduitkering, waarna het aan de markt is om gedurende de handelsdag een nieuwe prijs te bepalen; soms stijgt het aandeel dan en soms daalt het, afhankelijk van het dan heersende marktsentiment.

‘Betaalbaarstelling’ staat voor de dag waarop u het dividendbedrag op uw beleggingsrekening kunt zien verschijnen. Beide data kunt u vinden op de website van de betreffende onderneming of op de app van uw broker.

Keuzedividend

Twee begrippen die handig zijn om te kennen zijn ‘cash dividend’ en ‘stock dividend’. Het eerste begrip betekent gewoon dat u het normale, contante dividend krijgt uitgekeerd op uw beleggingsrekening (ex. 15% dividendbelasting), maar bij sommige ondernemingen kunt u er ook voor kiezen om uw dividend uit te laten betalen in aandelen (of zelfs een combinatie van beide). U krijgt dan extra aandelen, omgerekend naar de waarde van uw aandelen op de ex-dividend-datum. U kunt dit verzoek meestal indienen bij uw broker.

Speciaal-/superdividend

Soms komt het voor dat ondernemingen ervoor kiezen om een speciaal- of superdividend uit te keren. Meestal gebeurt dit als een onderneming bijvoorbeeld een bedrijfsonderdeel heeft gekocht en als gevolg hiervan een overschot aan cash op de balans heeft staan, wat zij niet direct hoeft aan te wenden ter ondersteuning van haar bedrijfsvoering. Dit staat dan maar een beetje te verstoffen op hun bankrekening, waar het steeds minder waard wordt als gevolg van inflatie en het huidige lage renteklimaat. Meestal kiest het management van deze ondernemingen er dus ook voor om hun aandeelhouders een beetje te verwennen, als dank voor hun aandeelhouderschap.

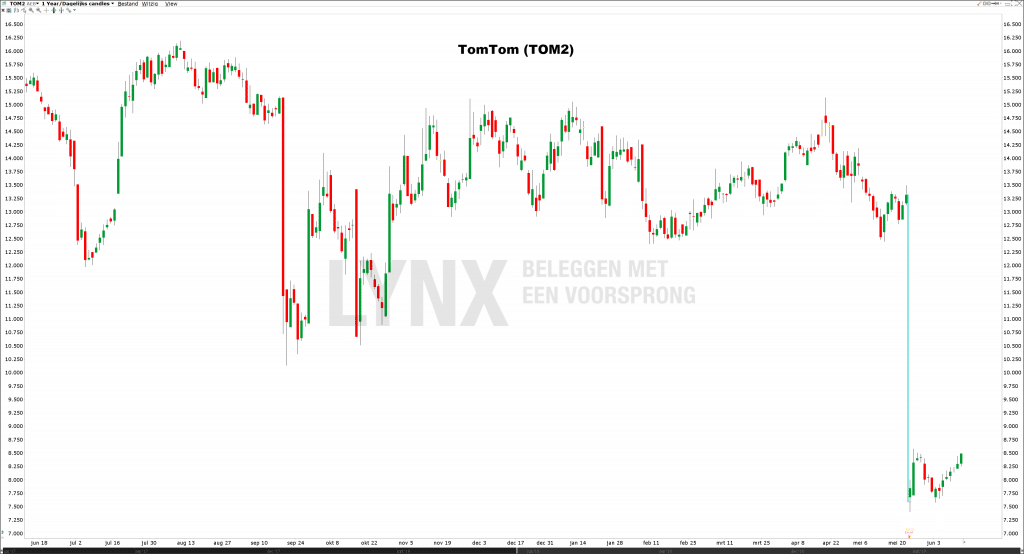

Ik heb dit meegemaakt bij TomTom, dat zijn ‘Telematics’-divisie had verkocht aan investeringsmaatschappij Bridgestone in juni 2019 en als gevolg daarvan met een overschot aan cash op de balans zat opgescheept. Aandeelhouders kregen een superdividend van €5,75 op een koers van €13,25. Dat is dus een dividendrendement van 5,75 / 13,25 * 100 = 43,4% (!!!). Maar dit is dus erg uitzonderlijk. In de grafiek hieronder kunt u zien wat deze dividenduitkering destijds deed met de koers.

Het belang van dividend op de lange termijn

Als consistent lange termijn-belegger wijs ik u graag op het belang van dividend voor het duurzaam opbouwen van vermogen. In het begin is het dividend namelijk nog maar verantwoordelijk voor een klein deel van uw inkomsten, maar als u uw dividenduitkeringen jarenlang consistent herinvesteert en op die manier de sneeuwbal van samengestelde interest aan het rollen brengt, kunnen uw geherinvesteerde dividenden op lange termijn goed zijn voor tot wel 90% van uw vermogensaanwas. In deze column kunt u alles lezen over samengestelde interest, ook wel het rente-op-rente-effect genoemd.