Maar eerst geef ik antwoord op de vraag: wat is een ‘bullmarket’? Wellicht heeft u deze term wel eens voorbij zien komen. Dit is de tegenhanger van de ‘bearmarket’ en markeert een periode met per saldo stijgende beurskoersen (officieus +20% vanaf de bodem). Het heeft deze naam gekregen omdat de stier zijn tegenstander op zijn hoorns neemt, waarvoor hij met zijn kop een beweging naar boven moet maken. De beer, daarentegen, probeert met zijn klauwen zijn tegenstander neer te slaan. Dat is dan ook de reden dat een periode met per saldo dalende koersen (officieus -20% vanaf de top) een berenmarkt (‘bearmarket’) wordt genoemd.

Recent nog werd de financiële wereld opgeschrikt door plotseling dalende beurskoersen en stijgende rentes. De angst voor het inflatiespook leek de boosdoener, in combinatie met de nimmer afnemende coronabesmettingen wereldwijd, en dan in het bijzonder in Zuidoost-Azië, wat het herstel van de wereldeconomie in de kiem zou kunnen smoren. Ik zie echter nog meer signalen dat wij ons aan het einde van de bullmarkt zouden kunnen bevinden, welke vanwege zijn lengte (onafgebroken sinds 2011) en de hieraan verbonden oorzaken de bijnaam de ‘meest gehate bullmarket in de geschiedenis’ heeft gekregen.

Tijdens het lezen van deze column zal u steeds duidelijker worden dat de economie en financiële markten allebei iets anders zijn; de financiële markten draaien om economische verwachtingen en in dit column zal ik u proberen uit te leggen waarom.

Geprijsd voor perfectie

Het eerste wat mij opvalt is dat aandelen geprijsd zijn voor perfectie; de markt lijkt uit te gaan van een spectaculaire heropleving van de (wereld)economie, waardoor al het goede nieuws al in de prijzen zit verwerkt, terwijl ik nog genoeg bedreigingen detecteer. Eén hiervan is natuurlijk Corona; in met name Zuidoost-Azië reizen de Coronabesmettingen de pan uit, wat het ontluikende economische herstel aldaar in de kiem smoort. Daarnaast bestaat nog altijd de mogelijkheid van eventuele mutaties, waar dan ook ter wereld.

Waarderingen

De prijzen van effecten reizen de pan uit, met gekke taferelen tot gevolg. Aandelen worden namelijk steeds goedkoper. Huh, wat? Ja, als u afgaat op de optische waarderingen worden aandelen steeds goedkoper. Dit komt doordat analisten hun economische verwachtingen en daarmee winstverwachtingen steeds verder omhoog gooien. Hieronder zal ik diverse signalen die duiden op oververhitting van de financiële markten bespreken.

Signalen

- Waarderings-indicatoren

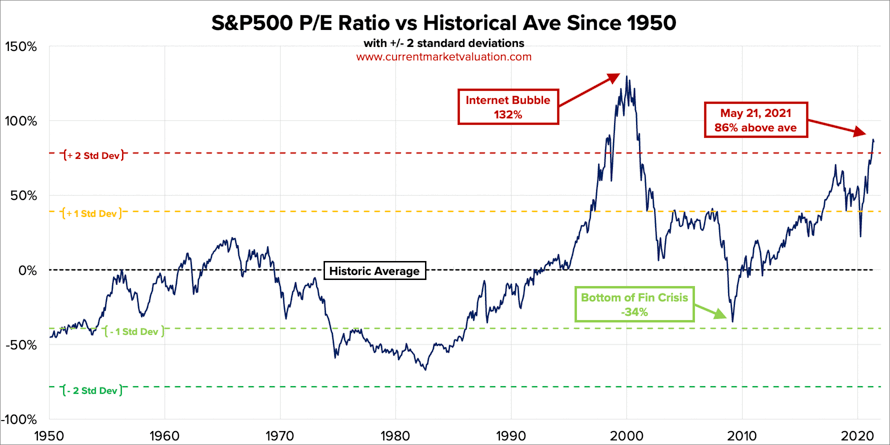

– k/w-verhouding op hoogste punt sinds ‘Dotcom-crash’

De k/w-verhouding meet hoe vaak u de winst neerlegt voor de prijs van een aandeel. Deze indicator kan echter ook worden losgelaten op complete indices. De S&P500 noteert nu tegen 36,7, wat 86% hoger is dan het modern-historische gemiddelde van 19,6. In de grafiek hieronder kunt u precies zien wat het historische gemiddelde is en ook wat er ten tijde van de ‘Dotcom-bubbel’ gebeurde.

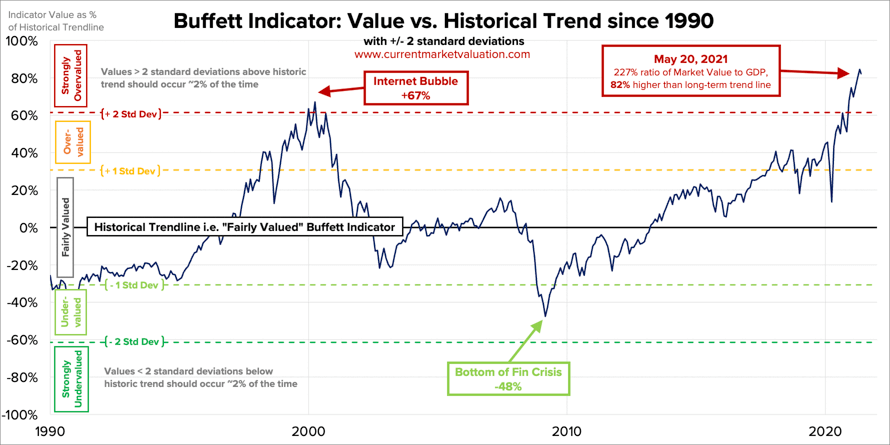

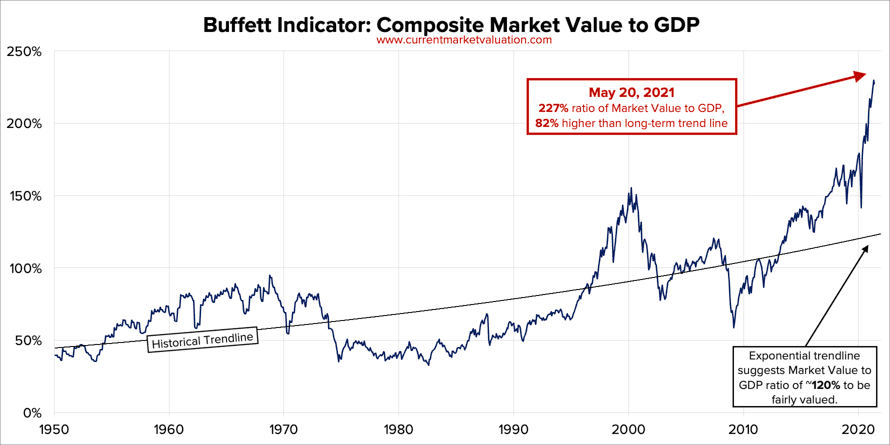

- – Buffett-indicator op rood

Eén van mijn favoriete indicators is de Buffett-indicator – inderdaad vernoemd naar Warren Buffett – die hij zelf altijd gebruikt om te kijken naar de macro-economische waarderingen. De Buffett-indicator meet de totale marktkapitalisatie (beurswaarde) van alle Amerikaanse beursgenoteerde bedrijven bij elkaar en deelt deze door de omvang van de Amerikaanse economie. Deze verhouding staat nu op 227%, wat betekent dat de totale waarde van de Amerikaanse aandelenmarkt 2,27x in de Amerikaanse economie past. Dat is 82% (!) hoger dan haar historische gemiddelde. Neemt u daarom gerust even de tijd op de twee grafieken hieronder te bestuderen.

- de markt negeert slechte (macro-)economische cijfers

Onder andere de Amerikaanse en Europese CPI-cijfers, welke de bestedingsinflatie meten van de grootste consumentenmarkten ter wereld, kwamen hoger uit dan verwacht. En te hoge prijzen kunnen het economische herstel in de kiem smoren. De markt reageerde hier aanvankelijk niet op, tot een paar weken terug. Toen daalde de aandelenmarkten ineens hard en liepen de rentes op als gevolg van het inflatiespook. Nu is echter de rust wedergekeerd, alleen is de vraag dus voor hoe lang…

- de markt negeert financiële rampen

– Greensill Capital

vorig jaar zijn twee grote financiële instellingen omgevallen, respectievelijk Greensill en Archegos. Greensill was een kredietverschaffer in de vorm van werkkapitaal (geld dat ondernemingen nodig hebben voor de continuering van hun bedrijfsvoering) aan ondernemingen in het midden- en kleinbedrijf (MKB); zij kocht de facturen van ondernemers op en nam deze vorderingen over. De onderneming is na de kredietcrisis ontstaan en poogde in het financieringsgat te springen dat banken als gevolg van de crisis achterlieten. Het had een gat in de markt gevonden, wat institutionele beleggers hondsdol maakte. Met het kapitaal van deze kapitaalverschaffers in de achterzak schoot de onderneming afgelopen jaar naar eigen zeggen €143 miljard voor aan rekeningen, zonder dat een toezichthouder meekeek. De sneeuwbal begon te rollen nadat Credit Suisse $10 mrd aan tegoeden bevroor door tegenslagen in het leningenbestand; investeerders wilden niet verder investeren waardoor klanten hun geld niet meer kregen. Daarnaast bleken verschillen investeerders al te zijn vertrokken en bleek het bedrijf, net zoals het ter ziele gegane Duitse Wirecard, fantasieposten op de balansen te hebben geparkeerd. En tot slot heeft Greensill zich aardig vertild te hebben aan haar ambitie grotere vissen binnen te halen: de onderneming bleek veel te vervlochten met een andere onderneming, waardoor ruim 50% van de geldstromen binnen Greensill waren gelieerd aan deze andere onderneming; inmiddels staan dankzij dit roekeloze spelletje 35.000 banen op de tocht bij deze onderneming, nog los van alle megaverliezen bij hun institutionele investeerders, die zij op hun beurt – linksom/rechtsom – weer moeten doorberekenen aan hun klanten. Maar wie betalen de grootste prijs? De klanten uit het MKB…

– Archegos Capital Management

Dan zijn we aanbeland bij Archegos. Dit was een zogeheten ‘family office’ van Sung Kook ‘Bill’ Wang. Hij gokte met miljarden aan financiële derivaten op grote beursgenoteerde ondernemingen, teneinde zijn rendement te maximaliseren. Hij werkte met geleend geld om deze posities te kunnen openen en behouden. Maar zoals altijd ging dit goed, totdat het niet meer goed ging; op een gegeven moment kon hij niet meer voldoen de zogeheten ‘margin calls’ (het vereiste vermogen om speculatieve posities af te kunnen blijven dekken), waardoor banken die hem miljarden hadden geleend gedwongen waren deze posities met miljardenverliezen af te sluiten. Ironisch is dat ‘Archegos’ afkomstig is uit het oud-Grieks

Hoe dit kan? Investeerders waren zo verblind door hun affectieve gevoelens veroorzaakt door de verwachting van hoge rendementen dat hun risicoperceptie sterk was afgenomen. Combineer dit met de angst voor lage rendementen en de ingrediënten voor financiële rampen zijn compleet.

Toch hebben deze financiële catastrofes de markt geen vrees aangejaagd. Het zijn dit keer als gevolg van prudent financieel beleid weliswaar geen banken die omvallen (ze hebben blijkbaar toch wat geleerd van de kredietcrisis), waardoor deze rampen gelukkig geen direct systeemrisico vormen, maar de apathische reactie van de markt is wel een veeg teken aan de wand. Dit komt doordat de markt bij hoogwater niet kan zien wie er naakt zwemmen; dit wordt pas zichtbaar wanneer het eb wordt (dixit Warren Buffett). Maar eb zal het pas worden wanneer er een einde wordt gemaakt aan de huidige gunstige financieel-economische condities.

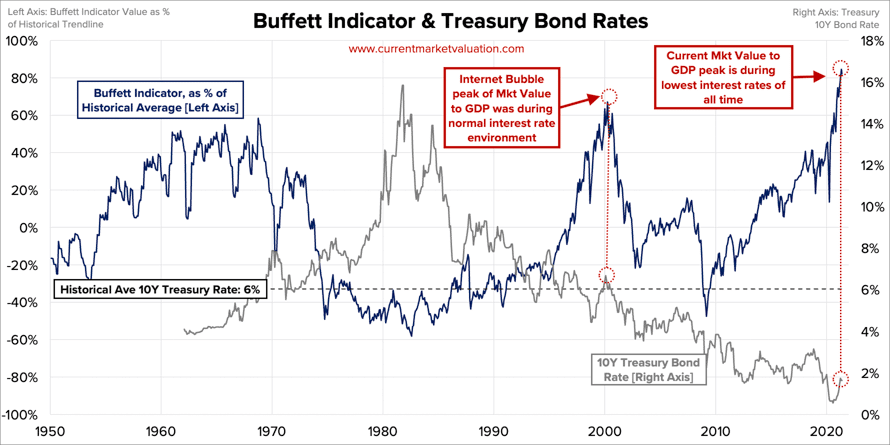

- stijgende rentes

Door de stijgende inflatie, zullen centrale banken zich uiteindelijk genoodzaakt voelen de rente te verhogen om de economie af te laten koelen. Echter, de vrees voor deze oplopende rente heeft tot gevolg dat de koersen van (staats)obligaties weer stijgen (immers is er dan minder vraag naar omdat de markt verwacht elders weer meer rendement te kunnen behalen), waardoor lenen weer duurder dreigt te worden. Dit heeft gevolgen voor zowel crediteuren als debiteuren en dus voor zowel overheden, producenten en consumenten.

Eerst werden aandelen als vermogenscategorie juist steeds goedkoper omdat de rentes op obligaties ook daalde, maar als men de huidige stijgende rentes (als gevolg van de stijgende inflatieverwachtingen) in ogenschouw neemt, worden aandelen vergeleken met obligaties juist steeds duurder; normaal lopen de prijzen van obligaties en aandelen juist tegengesteld aan elkaar, maar door deflatoire krachten als gevolg van demografische en technologische ontwikkelingen dus niet meer. Dat kunt u zien in de grafiek hieronder.

- knellende schuldenberg

Als direct gevolg van de stijgende rente zal het onderhouden van de wereldwijde schuldenberg – die jaren geleden al haar hoogte punt ooit heeft bereikt (eind 2020 bedroeg deze 355% van het mondiale BBP)- flink duurder worden, wat de negatieve economische spiraal verder zal versterken. Schuld is het tegenovergestelde van cash geld, dus als de inflatie stijgt en de rente dus zal worden verhoogd zal cash geld meer waard worden en schulden juist minder. Dit is dus voordelig voor debiteuren maar onvoordelig voor crediteuren, omdat deze meer zullen moeten betalen in de vorm van renteaflossing.

Uitstappen dan maar?

Dus stelt u zich voor, er zal zich weer een krach voordoen of een ‘bearmarket’ zal zich aandienen, moet u dan besluiten om maar niet te gaan beleggen? Of besluiten om uw bestaande posities maar te verkopen? Het antwoord daarop is negatief; dat is de domste beslissing die u als een zichzelf respecterend belegger kan maken. En wel omdat een krach evengoed nog jaren op zich kan laten wachten, waarmee aan de zijlijn blijven staan u hoe dan ook meer zal kosten dan wanneer u blijft meedoen; de verliezen die u wilt vermijden door uit te stappen of door aan de zijlijn te blijven staan zullen niet opwegen tegen de winsten die u daardoor mis zal lopen!

Voorbereiden

Dus hoe kan ik mij nu het beste wapenen tegen een berenmarkt of zelfs tegen een krach, hoor ik u denken. In een volgend column leg ik dat graag aan u uit!